Especialistas da CrediPronto explicam as vantagens de financiar imóveis, principalmente no alto padrão, e falam sobre as expectativas do mercado

Em bate-papo recente na Esquema Imóveis, os especialistas da CrediPronto (joint venture do Itaú) Eduardo Finoti, Érika Campos e Eduardo de Bem traçaram um panorama das perspectivas do mercado de financiamento imobiliário para este ano, no que diz respeito às taxas de juros e avaliação de crédito.

As taxas de juros impactam fortemente o mercado imobiliário. Ainda que o alto padrão não seja necessariamente dependente de crédito bancário, essas taxas acabam influenciando as decisões de compra, principalmente no caso de investidores.

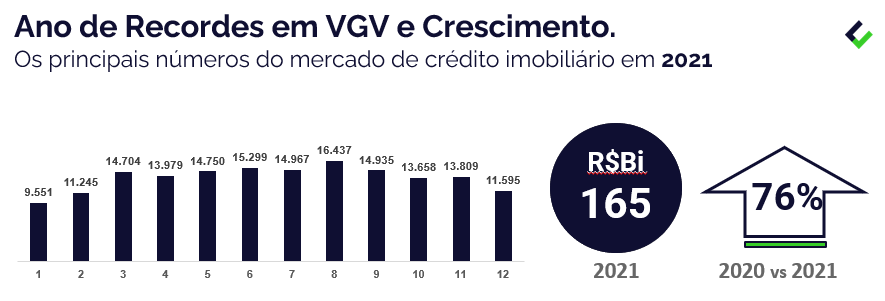

Conforme explica Érika Campos, superintendente comercial da CrediPronto, o ano passado foi de recordes em VGV e crescimento para o mercado de crédito imobiliário. “De forma geral, incluindo todos os bancos, foram financiados R$ 165 bilhões, um aumento (comparado a 2020) de 76%. Realmente, foi um ano incrível para esse segmento, que se refletiu também no nicho de venda de imóveis”, observa.

Érika destaca que, em 2021, estima-se que foram mais de R$ 232 milhões em VGV de imóveis financiados, uma marca bastante representativa para o mercado de crédito. “Além disso, a taxa média contratada no mercado foi em torno de pouco mais de 8% – que acreditamos ser a menor da história”, salienta. No que diz respeito ao market share, o Itaú foi o líder entre os bancos privados, com representatividade de R$ 45 bilhões e uma participação de 28% do mercado.

Para a CrediPronto, também foi um ano de recordes, com mais de 6 bilhões em financiamentos emitidos e um crescimento de 106% (comparado a 2020), superando o mercado. Em se tratando do segmento de alto padrão, a CrediPronto aumentou em 213% o número de negócios com esse perfil de clientes.

Quando se analisa o primeiro bimestre de 2022, esses números se mantêm. “Entre janeiro e fevereiro deste ano, o mercado emitiu R$ 20,8 bilhões em financiamento. O crescimento (aparentemente pequeno) foi de 0,3%. Porém, estamos comparando esses números com os de um período de recordes e totalmente ‘fora da curva’, que foi o ano passado”, explica a superintendente comercial da CrediPronto.

Impactos da taxa Selic

Segundo Érika, a Selic impacta diretamente todos os segmentos, inclusive o de crédito imobiliário. A taxa vem se mantendo em alta – o que, segundo a superintendente comercial, é uma estratégia utilizada pelo Banco Central para segurar a inflação. “Nós tivemos uma Selic a 2%, que foi a menor da história do país. Ela foi crescendo e hoje está em 11,75%, mas a expectativa do mercado é de que encerre o ano em 13% e volte a cair a partir de março do ano que vem, quando deve haver um equilíbrio da inflação”, afirma.

Érika aponta ainda que a taxa de juros dos bancos, atualmente, está menor do que a Selic. Essa é uma ótima referência, para o investidor analisar o que vale a pena, em determinado contexto. “A taxa abaixo da Selic é benéfica para o cliente que deseja financiar. Além de se manter capitalizado, ele vai ter o ganho patrimonial do imóvel. Ou seja, tem benefício de ambas as partes”, ressalta. “Especialmente no segmento de alto padrão, em que existe a possibilidade de comprar um imóvel à vista, é interessante fazer essa comparação. O que se ganha, deixando o dinheiro aplicado e financiando o imóvel? As principais vantagens são a maximização da rentabilidade e a manutenção da liquidez.”

Mas como os bancos conseguem manter essa taxa de juros abaixo da Selic? “Eles utilizam saldo da poupança, que é uma fonte de fundos com custo muito competitivo”, responde Érika. Para a especialista, a previsão é que as taxas se mantenham equilibradas, a não ser que os correntistas de bancos passem a retirar seu dinheiro da poupança e as instituições sejam obrigadas a buscar novos fundings.

Parceria vantajosa

Se, para o cliente, é vantajoso manter seu dinheiro aplicado e financiar a aquisição, na Esquema Imóveis ele ganha também em praticidade, já que pode adquirir o financiamento dentro da própria imobiliária, que tem uma parceria de longa data com a CrediPronto. “O atendimento é personalizado, tailor-made, e todo o processo acontece dentro da própria imobiliária. Ou seja, o cliente não precisa sair para absolutamente nada, nem ir até o banco para fazer a transação com seu gerente. A parceria existe justamente para fazer com que tudo aconteça de forma mais ágil”, diz Eduardo Finoti, consultor de negócios imobiliários da CrediPronto.

Essa solução totalmente fidelizada, em que o cliente se sente seguro para adquirir o produto e conta com atendimento especializado, tem como resultados a fidelização e a satisfação, do início ao fim da negociação imobiliária. “A troca de informações também nos permite sinalizar o potencial de crédito de um cliente, que muitas vezes pode ser maior do que o proposto, dando margem para que os corretores possam ofertar produtos diferentes. A ideia é criar o cenário ideal para o cliente”, completa Finoti.

Quanto às expectativas para o futuro, os especialistas buscam referências no volume de crédito imobiliário dos anos anteriores, fazendo algumas correlações. O ano de 2014, por exemplo, teve um VGV muito bom, com taxa Selic média de 11,75% (a mesma taxa atual), além de também ser um ano de eleições presidenciais. Tendo isso em vista, e considerando o atual momento do mercado imobiliário, a previsão é de que 2022 não alcance o ano passado, em volume de negociações, mas que ainda assim seja melhor do que 2020 (que teve a segunda melhor performance, desde 2013). Ou seja, o mercado segue apostando no otimismo. “A tendência de tratativa, negociação e financiamento continua em alta”, aponta Eduardo de Bem, gerente comercial da CrediPronto.

De acordo com ele, o mercado imobiliário se recuperou muito bem da pandemia e os imóveis se mantêm como investimentos sólidos. “Muitos sentiram a necessidade de ampliar seus imóveis ou de fazer aquisições com outros padrões, para trabalhar em home office. O dólar muito elevado também fez com que as pessoas viajassem menos e os investimentos fossem mais centralizados na aquisição de imóveis. Isso provocou uma movimentação contínua no mercado, que ainda será percebida nos próximos anos”, conclui o gerente.